智联招聘上市后市值7.24亿美元

【TechWeb报道】6月3日消息,智联招聘在今天提交给美国证券交易委员会的更新版招股书中披露了发行量、发行价等信息,经计算,智联招聘IPO后市值约为7.24亿美元。

智联招聘称,如果承销商不行使超额配售权,那么该公司IPO后总股本约为99,882,260股普通股(4994万美国存托股),这其中包括了欧洲私募股权基金Apax Partners通过投资机构PCV Belge SCS以发行价认购的1500万美元股票。

如果承销商超额配售841500股美国存托股(ADS),即IPO发行量达到6451500股ADS,则智联招聘IPO后总股本约为101,565,260股普通股。

以发行价14.5美元、总股本4994万ADS计算,智联招聘IPO后市值约为7.24亿美元。

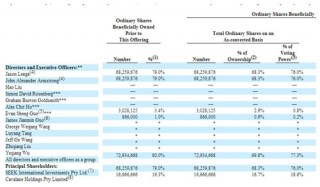

值得一提的是,智联招聘还在今天提交的更新版招股书中披露了IPO后的股权结构。文件显示,在IPO之后,智联招聘管理层持股比例将从现在的80%稀释至69.8%。其中,智联招聘CEO郭盛持股比例将从现在的3.4%稀释至2.9%,郭建民持股比例将从现在的1.0%稀释至0.9%。

而来自大股东SEEK International Investments的杰森·伦加(Jason Lenga)和约翰·阿姆斯特朗(John Alexander Armstrong联合持股比例从现在的79%至68.3%。Cavalane Holdings Pty Limited持股比例将从现在的19.3%稀释至16.7%。

智联招聘6月3日招股书股权结构

根据美国财经网站iposcoop报道,智联招聘将于6月13日正式挂牌上市。智联招聘股票交易代码为“ZPIN”,上市地点为纽约交易所,承销商是瑞士信贷和瑞银投资银行(UBS Investment Bank)。

Copyright © 2008-2024 www.zhaopinChina.com. All Rights Reserved. | 粤ICP备11064537号